W dzisiejszych czasach, gdy płatności odroczone stają się coraz popularniejsze, wielu z nas zastanawia się, jak działają mechanizmy weryfikacji klienta w usługach takich jak PayPo. Jednym z najczęściej zadawanych pytań jest to, czy PayPo sprawdza historię kredytową w Biurze Informacji Kredytowej (BIK) i jak to wpływa na naszą zdolność do korzystania z tej formy płatności. W tym artykule rozwieję wszelkie wątpliwości, szczegółowo wyjaśniając proces weryfikacji w PayPo i jego konsekwencje dla Twojej historii kredytowej.

PayPo weryfikuje BIK i BIG jak to wpływa na Twoje zakupy i historię kredytową?

- PayPo sprawdza bazy Biura Informacji Kredytowej (BIK) oraz biur informacji gospodarczej (BIG), takich jak KRD, ERIF i BIG InfoMonitor, zgodnie z wymogami Ustawy o kredycie konsumenckim.

- Proces weryfikacji jest zautomatyzowany i odbywa się w czasie rzeczywistym, oceniając Twoją zdolność kredytową na podstawie danych z baz i wniosku.

- Negatywna historia w BIK lub wpisy w BIG mogą skutkować odmową przyznania limitu lub jego obniżeniem, jednak PayPo analizuje sytuację indywidualnie.

- Kluczowa jest aktualna zdolność do spłaty zobowiązania, a pojedyncze, dawne opóźnienia mogą nie być decydujące.

- Terminowe spłaty w PayPo budują pozytywną historię kredytową w BIK, co może pomóc w przyszłości przy ubieganiu się o inne kredyty.

- Opóźnienia w spłacie zadłużenia w PayPo (powyżej 60 dni, na kwotę min. 200 zł) mogą skutkować negatywnym wpisem w BIK i BIG.

Mit czy fakt? Jak PayPo podchodzi do weryfikacji w BIK

Odpowiadając bezpośrednio na kluczowe pytanie: tak, PayPo sprawdza BIK. Nie jest to mit, lecz fakt wynikający z regulacji prawnych. Jako instytucja pożyczkowa, PayPo ma obowiązek weryfikować historię kredytową swoich klientów, a BIK jest do tego kluczowym narzędziem.

Dlaczego PayPo, jako usługa "kup teraz, zapłać później", musi weryfikować klientów?

Usługi typu "kup teraz, zapłać później" (BNPL - Buy Now, Pay Later), takie jak PayPo, z punktu widzenia prawa są traktowane jako instytucje pożyczkowe. Oznacza to, że udzielają one krótkoterminowego kredytu konsumenckiego. Każda instytucja finansowa udzielająca kredytów lub pożyczek musi oceniać ryzyko związane z ich udzieleniem. Weryfikacja zdolności kredytowej jest podstawą odpowiedzialnego pożyczania i ma na celu ochronę zarówno pożyczkodawcy, jak i samego klienta przed nadmiernym zadłużeniem.

Podstawa prawna: Ustawa o kredycie konsumenckim a obowiązki pożyczkodawców

Obowiązek weryfikacji klientów i sprawdzania baz dłużników przez PayPo wynika bezpośrednio z Ustawy o kredycie konsumenckim. To właśnie ta ustawa nakłada na wszystkie instytucje pożyczkowe wymóg rzetelnej oceny zdolności kredytowej potencjalnego pożyczkobiorcy. Celem jest zapewnienie bezpieczeństwa obrotu finansowego i minimalizowanie ryzyka niespłacenia zobowiązań.

Proces weryfikacji w PayPo: Jak to działa?

Zrozumienie, jak PayPo przeprowadza weryfikację, pomoże Ci poczuć się pewniej, korzystając z tej usługi. Cały proces jest zaprojektowany tak, aby był szybki i wygodny, a jednocześnie rzetelny.

Składasz wniosek: Jakie dane są kluczowe dla PayPo?

Kiedy po raz pierwszy korzystasz z PayPo, system poprosi Cię o podanie podstawowych danych osobowych, takich jak imię, nazwisko, PESEL, adres zamieszkania oraz numer telefonu. Te informacje, w połączeniu z danymi o transakcji, są punktem wyjścia do oceny Twojej wiarygodności. PayPo zbiera te dane i łączy je z informacjami pozyskanymi z zewnętrznych baz danych, aby stworzyć pełny obraz Twojej sytuacji finansowej.

Automatyczna analiza w czasie rzeczywistym: Co dzieje się "za kulisami"?

Jednym z największych atutów PayPo jest szybkość działania. Proces weryfikacji jest w pełni zautomatyzowany i odbywa się w czasie rzeczywistym. Oznacza to, że w momencie składania wniosku o płatność, system PayPo natychmiastowo odpytuje odpowiednie bazy danych, w tym BIK i BIG. Na podstawie zebranych informacji, algorytmy PayPo w ciągu kilku sekund dokonują oceny Twojej zdolności kredytowej i podejmują decyzję o przyznaniu lub odmowie limitu zakupowego.

BIK, KRD, ERIF: Jakie bazy danych sprawdza PayPo, by ocenić Twoją wiarygodność?

PayPo, aby rzetelnie ocenić Twoją wiarygodność, sprawdza kilka kluczowych baz danych. Oprócz wspomnianego już Biura Informacji Kredytowej (BIK), które gromadzi informacje o wszystkich Twoich zobowiązaniach kredytowych (zarówno tych spłacanych terminowo, jak i tych z opóźnieniami), PayPo weryfikuje również biura informacji gospodarczej (BIG). Do najważniejszych z nich należą: Krajowy Rejestr Długów (KRD), ERIF Biuro Informacji Gospodarczej S. A. oraz BIG InfoMonitor. BIK jest szczególnie istotny, ponieważ zawiera kompleksową historię kredytową, która pozwala ocenić Twoje nawyki płatnicze.

Negatywne wpisy w BIK a możliwość korzystania z PayPo

Wiele osób obawia się, że nawet drobne opóźnienia w przeszłości mogą całkowicie przekreślić ich szanse na skorzystanie z PayPo. Na szczęście, sytuacja nie zawsze jest tak czarno-biała.

Czy wpis w BIK automatycznie przekreśla Twoje szanse?

Negatywna historia w BIK lub wpisy w biurach informacji gospodarczej (BIG) mogą być podstawą do odrzucenia wniosku o przyznanie limitu w PayPo lub do przyznania niższego limitu. Jednakże, nie zawsze automatycznie dyskwalifikują klienta. PayPo, podobnie jak inne odpowiedzialne instytucje finansowe, analizuje sytuację indywidualnie. Zdarza się, że system bierze pod uwagę nie tylko sam fakt wpisu, ale także jego charakter, wysokość zadłużenia i czas, jaki minął od jego uregulowania.

Na co PayPo zwraca szczególną uwagę? Rodzaj i wysokość zadłużenia

Podczas indywidualnej analizy, PayPo zwraca szczególną uwagę na aktualną zdolność do spłaty zobowiązania. Oznacza to, że pojedyncze, dawne opóźnienia w spłacie, zwłaszcza jeśli były niewielkie i zostały już uregulowane, mogą nie być decydujące. Ważniejsze jest to, czy w obecnej chwili posiadasz stabilną sytuację finansową i czy Twoje bieżące zadłużenie nie jest zbyt wysokie. System PayPo ocenia ryzyko na podstawie wielu czynników, a nie tylko jednego negatywnego wpisu.

Pozytywna decyzja mimo słabej historii: Kiedy jest to możliwe?

Kluczowa dla decyzji PayPo jest aktualna zdolność do spłaty zobowiązania. Nawet jeśli Twoja historia kredytowa nie jest idealna, ale Twoja obecna sytuacja finansowa jest stabilna, masz stałe dochody i nie posiadasz wielu aktywnych, wysokich zadłużeń, PayPo może przyznać Ci limit. Decyzja opiera się na ocenie scoringowej, która uwzględnia całość danych z baz oraz informacje podane we wniosku. System szuka równowagi między ryzykiem a możliwością terminowej spłaty.

Jak PayPo wpływa na Twoją historię kredytową w BIK

Korzystanie z PayPo to nie tylko wygoda, ale także szansa na budowanie lub poprawę Twojej historii kredytowej. Warto jednak pamiętać, że działa to w obie strony.

Jak terminowe spłaty w PayPo budują Twój pozytywny wizerunek w BIK?

To bardzo ważna informacja dla każdego, kto dba o swoją zdolność kredytową. Terminowe spłaty w PayPo są regularnie przekazywane do Biura Informacji Kredytowej. Oznacza to, że każda płatność dokonana w terminie buduje Twoją pozytywną historię kredytową w BIK. Jest to niezwykle korzystne, ponieważ pozytywne wpisy świadczą o Twojej rzetelności finansowej i mogą znacząco pomóc w przyszłości, gdy będziesz ubiegać się o kredyt hipoteczny, samochodowy czy inną formę finansowania w banku.

Co się stanie, gdy spóźnisz się z płatnością? Scenariusz opóźnień

Niestety, tak jak terminowe spłaty budują pozytywną historię, tak opóźnienia mogą mieć negatywne konsekwencje. Jeśli spóźnisz się z płatnością w PayPo, firma będzie podejmować działania windykacyjne, a w ostateczności może dokonać negatywnego wpisu do BIK i BIG. Taki wpis może znacząco obniżyć Twoją zdolność kredytową i utrudnić uzyskanie finansowania w przyszłości. Dlatego zawsze zalecam, aby traktować zobowiązania w PayPo z taką samą powagą, jak każde inne zobowiązanie kredytowe.Kiedy PayPo dokonuje negatywnego wpisu do BIK i BIG? Warunki i terminy

PayPo nie dokonuje negatywnego wpisu do BIK i BIG od razu po pierwszym dniu opóźnienia. Zgodnie z przepisami, negatywny wpis może nastąpić, gdy opóźnienie w spłacie przekroczy 60 dni, a kwota zadłużenia wynosi co najmniej 200 zł. Przed dokonaniem wpisu, PayPo ma również obowiązek poinformować Cię o zamiarze przekazania danych do tych baz.

Zwiększ swoje szanse na limit w PayPo: Porady i dobre praktyki

Chcesz mieć pewność, że bez problemu skorzystasz z PayPo? Oto kilka praktycznych wskazówek, które pomogą Ci zwiększyć swoje szanse na uzyskanie limitu.

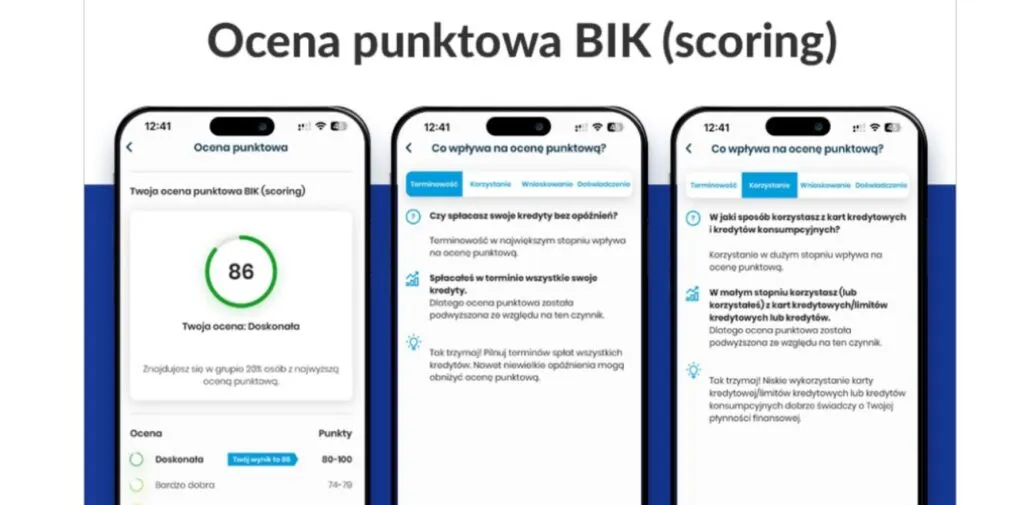

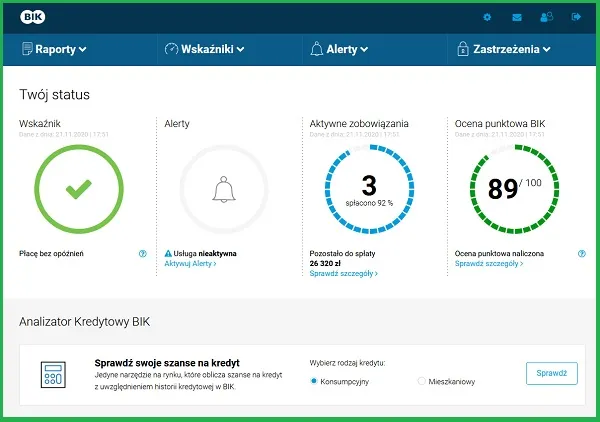

Zanim złożysz wniosek: Jak samodzielnie sprawdzić swoją historię w BIK?

Zanim złożysz wniosek o limit w PayPo, zdecydowanie polecam samodzielne sprawdzenie swojej historii w BIK. Możesz to zrobić, zamawiając raport BIK ze strony bik.pl. Dzięki temu unikniesz niespodzianek i będziesz mieć pełen obraz swojej sytuacji kredytowej. Raport BIK zawiera szczegółowe informacje o Twoich zobowiązaniach, historii spłat oraz scoringu kredytowym.

Poprawa zdolności kredytowej: Praktyczne porady, które działają

Jeśli Twoja zdolność kredytowa wymaga poprawy, oto kilka sprawdzonych porad:

- Terminowo spłacaj wszystkie zobowiązania: To podstawa. Każda terminowo spłacona rata buduje Twoją pozytywną historię.

- Unikaj nadmiernego zadłużenia: Staraj się nie brać zbyt wielu kredytów i pożyczek jednocześnie.

- Monitoruj swoje finanse: Regularnie sprawdzaj wyciągi bankowe i raporty BIK, aby szybko wykryć ewentualne nieprawidłowości.

- Zadbaj o stabilność finansową: Posiadanie stałego źródła dochodu i unikanie nagłych zmian w zatrudnieniu pozytywnie wpływa na ocenę zdolności kredytowej.

Przeczytaj również: Pożyczka konsolidacyjna: Jak połączyć długi w jedną, niższą ratę?

Co zrobić w przypadku odmowy? Analiza przyczyn i kolejne kroki

Jeśli PayPo odmówi Ci przyznania limitu, nie traktuj tego jako ostateczności. W pierwszej kolejności przeanalizuj potencjalne przyczyny. Najlepiej zacząć od zamówienia raportu BIK, aby sprawdzić, czy nie ma tam negatywnych wpisów lub nieaktualnych informacji. Następnie, podejmij kroki w celu poprawy swojej historii kredytowej, korzystając z powyższych porad. Po upływie pewnego czasu i poprawie sytuacji finansowej, możesz spróbować złożyć kolejny wniosek.